iPhone15 Pro Max拆解:物料成本高达558美元大陆供应商占比仅25%;国内功率半导体产业迎来“翻盘时刻”?麦肯锡:中国SiC需求量将占全球40%

2.【芯版图】逆周期实现投资额翻番,国内功率半导体产业迎来“翻盘时刻”?

3.麦肯锡:8英寸SiC晶圆市场渗透率即将和6英寸持平,中国SiC需求量将占全球40%;

日本拆机机构Fomalhaut Techno Solutions对苹果最新iPhone15系列做了拆解,显示顶级机型的生产所带来的成本比2022年旗舰机的生产所带来的成本上涨了约10%,连续第二年创下历史上最新的记录。尽管苹果公司今年遭受了大部分打击,但分析师推测,该公司将在2024年将更高的零部件价格转嫁给客户。

顶级的15 Pro Max配备了支持5倍光学变焦的长焦摄像头以及采用尖端3纳米处理技术制造的全新设计的半导体器件。通过将所有使用的零件成本加起来计算,该模型的预计生产所带来的成本为558美元,比2022年发布的14 Pro Max模型增加了12%。

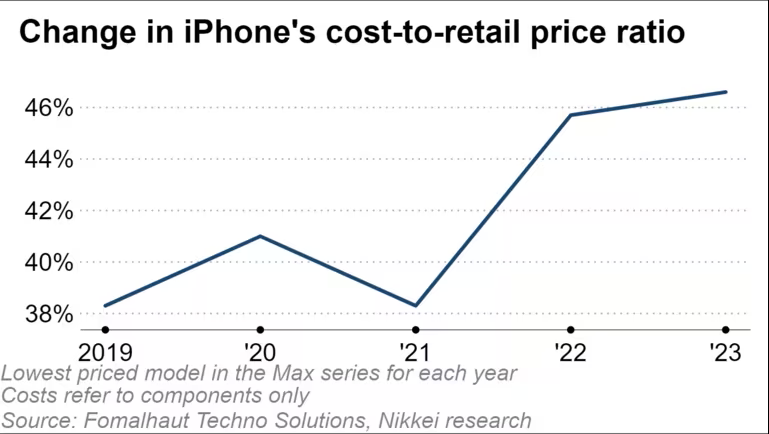

2018年至2021年期间,Max系列的零部件成本在400美元至450美元之间。Fomalhaut首席执行官Minatake Kashio指出,到2021年,苹果已经采取了所有可能的措施来轻松升级设备的性能。因此,Kashio表示,现在以任何方式提高性能都不可避免地要增加成本。去年,零部件成本比前一年上涨了约20%,这一趋势在最新型号中得以延续。

15ProMax的成本价格比(即零部件成本除以手机价格)达到47%,比14ProMax提高了1个百分点。从3倍光学变焦进化到5倍光学变焦的长焦相机的成本跃升至30美元,比2022年发布的14ProMax高出3.8倍。

新框架由轻质耐用的钛制成,价格为50美元,比传统不锈钢框架贵43%。框架的主要供应商是富士康科技,富士康集团在中国大陆的iPhone组装商。

最新的A17Pro芯片是内部设计的,安装在顶级Pro Max和Pro型号上,售价为130美元,比去年秋季顶级型号使用的A16上涨了27%。

苹果公司将其内部设计的芯片的生产外包给台积电(TSMC)。极精细电路形成所需的极紫外(EUV)光刻机的价格正在飙升,导致芯片成本更高。

另一方面,由于需求疲软,用于内部存储的NAND闪存芯片的价格会降低。15ProMax价格最低的型号配备了256GB内存,是14 Pro Max的两倍,但成本仅贵了5%。

苹果停止了15 Pro Max的128GB型号,并将最低价格定为1199美元,上涨了100美元。苹果在9月份的一次活动中揭开了新款iPhone15系列的面纱时,强调新的切入点并不意味着价格持续上涨,因具备相同内存量的2022版Pro Max价格相同。

尽管NAND闪存数量增加了一倍,但成本几乎保持不变。苹果显然已经平衡了不断上涨的相机与半导体成本与不断下降的内存价格。

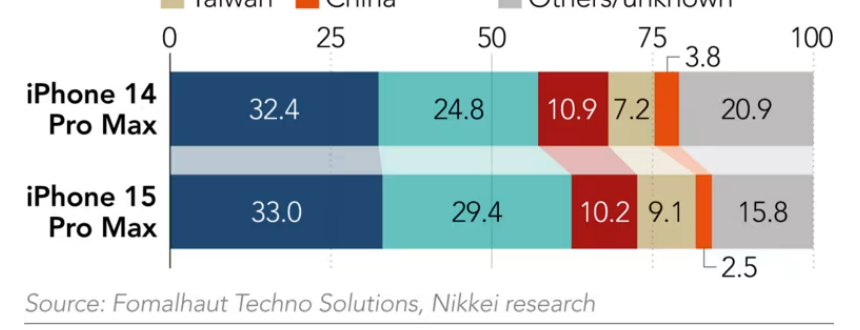

至于大部分主要零部件的产地,按价值计算,其中29%来自韩国,增加了约5个百分点。LG集团提供决定长焦相机结构的零部件,而三星集团则提供显示屏。

美国提供的主要零部件份额最高,为33%,其中高通和博通提供通信芯片。日本的份额保持在10%不变。

成本价格比在美国表现得更明显,除15 Pro Max外的三款机型的直销价格均保持不变。随着半导体器件变得更昂贵,最便宜的iPhone15的零部件成本比iPhone14上涨了16%至423美元。低端机型的性价比上升了7个百分点,达到53%。

15 Plus的组件成本上涨10%至442美元,15 Pro的组件成本上涨8%至523美元。其成本比率分别是49%和52%,比2022年车型提高了4个百分点。

随着全球日常必需品和各种服务价格的上涨,分析师对苹果维持其最新款iPhone(顶级机型除外)的美国价格感到惊讶。定价决定似乎表明苹果管理层对可能会影响销售的涨价持谨慎态度。

然而,如果苹果继续放弃将增加的成本转嫁给消费者,该公司的利润最终将受到打击。Fomalhaut首席执行官Kashio表示,苹果明年可能会尝试提高ProMax以外的型号的价格。大约11个月后,当苹果推出iPhone16系列时,人们对这家科技巨头定价策略的关注可能会比以往任何一个时间里都更加集中。

2.【芯版图】逆周期实现投资额翻番,国内功率半导体产业迎来“翻盘时刻”?

在新能源汽车、储能发电等产业应用驱动,以及碳化硅、氮化镓等新材料在高压场景中的应用趋于成熟,近两年国内功率半导体产业项目建设热潮持续,呈现如火如荼的热闹场景,在投资额、规模方面逐步走高。

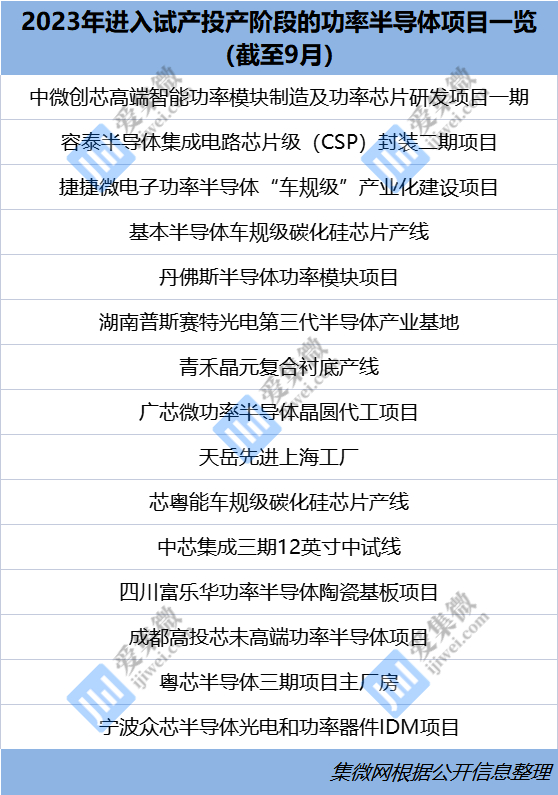

集微网统计显示,2022年取得进展(签约、开/竣工、投产等)的功率半导体相关项目,总投资规模超1100亿元。而仅2023年上半年,取得进展的功率半导体相关项目总投资已超千亿规模,截至今年9月底,这一数字已达到1500亿元。其中,新签约项目占比较大。2022年全年实现400亿元新签约功率半导体项目落地;2023年前9个月,实现超800亿元新签约项目落地,无疑实现了逆周期增长。

功率半导体大多数都用在电力设备的电能变换和电路控制,是进行电能处理的核心器件,细分产品主要有MOSFET、IGBT、BJT等。其中,IGBT作为一种新型功率半导体器件,是国际上公认的电力电子技术第三次革命最具代表性的产品。

目前,随世界各国对节能减排的需求越来越迫切,功率半导体器件已从传统的工业控制和4C(通信、计算机、消费电子、汽车)领域迈向新能源、新能源汽车、轨道交通、智能电网、变频家电等诸多产业。据Yole数据预测,至2025年,全球功率半导体分立器件和模块的市场规模将分别达到76亿美元和113亿美元。

在大规模投入的背景下,我国功率半导体项目投入也呈现出覆盖产业链多个环节、产能覆盖多应用场景等特点:在产业链建设方面,涵盖了晶圆、基板、器件、设备、模块等多种项目类别;在应用端,新能源汽车成为新建设项目集中发力的方向,但也不乏如中车时代在轨道交通、智能电网等领域的投入。

值得一提,中车已经相继在株洲、宜兴等地投资建设功率半导体项目。今年6月,其母公司时代电气发布了重要的公告指出,“中车时代半导体已形成了一定的产业竞争优势”,“产能扩充的需求迫切”,同意中车时代半导体启动新一轮融资,投资中低压功率器件产业化建设项目,总额约1,111,869万元。

在相当长一段时间里,功率半导体市场一直由欧、美、日等老牌玩家主导,随着近年来本土新能源汽车的发展,国内企业在各细分市场实现了迅速的成长。

据Omdia统计,2021全球IGBT单管和模块TOP3企业为海外企业,市场占有率分别为53%和56%,国内企业士兰微在单管市场中份额为4%,斯达半导和中车时代在模块市场中份额分别为3%和2%。中商产业研究院给出预测,随着国产替代程度加深,国产化率在2023年有望升至32.9%。

多项数据和分析表明,我国功率半导体已经逐步从工业控制、中低压等低门槛细分应用,走向了汽车、储能等高压应用,并伴随着以碳化硅为代表的第三代半导体材料产业建设,在国产化上走向纵深。

在电动汽车续航能力慢慢的变长、充电时间越来越短的趋势下,基于硅的技术在尺寸、重量和电源效率方面逐步走向了物理极限,慢慢的变多厂商转向碳化硅,特别是碳化硅在新能源汽车动力系统应用中的重要性愈发凸显。而伴随“碳化硅上车”进程加速,碳化硅产业建设也成为了今年各家加大项目投资的主旋律之一。

集微网不完全统计显示,新签约第三代半导体(功率项目)数量上,2023年前9个月即比2022年全年增长了近两倍。

集微咨询(JW Insights)此前给出预计,到2026年,全世界汽车新能源汽车中的功率器件市场规模将达到850亿元,全球新能源汽车SiC功率半导体市场规模将接近280亿元,渗透率超过30%。

目前在国内积极建设的碳化硅项目中,高额投资项目履现。除了6月份在重庆签约的三安意法8英寸碳化硅项目,还有于近期投建的长飞先进第三代半导体功率器件基地,据悉,该项目总投资预计超过200亿元。其中,项目一期总投资100亿元,可年产36万片SiC MOSFET晶圆,包括外延、器件设计、晶圆制造、封装等,预计2025年建设完成。湖北工信消息指出,届时该项目将成为国内最大的SiC功率半导体制造基地,产能规模将居行业领先地位。

产能规模、技术的领先已经是国内企业在投入之后可以触达的目标。英飞凌曾在其2023财年Q3电话会议上直接否定了投资的人对中国供应商的质疑,指出过去一个季度来自中国供应商的碳化硅材料份额达到了20%左右,这一份额将在未来几个季度翻一番。“我们对天岳先进和天科合达取得的进展感到高兴。”

伴随国内各家项目的推进,国内功率半导体相关这类的产品产能在不断爬升,产业链完备度也在逐步的提升,已形成了从天岳先进、天科合达等材料企业,到连城凯克斯科技等设备厂商,再到积塔半导体等制造厂商,以及时代电气、斯达半导、芯粤能等产品企业各核心环节的覆盖。

3.麦肯锡:8英寸SiC晶圆市场渗透率即将和6英寸持平,中国SiC需求量将占全球40%

电动汽车采用率的逐步的提升正在推动对关键碳化硅电力电子元件的需求。半导体企业、汽车原始设备制造商和别的企业要如何在混乱中创造价值?

电动汽车(EV)市场预计到2030年将以20%的复合年增长率增长,届时xEV的销量预计将达到6400万辆,是2022年电动汽车预计销量的四倍。确保电动汽车元件供应足以满足这一迅速增加的预计需求至关重要,碳化硅(SiC)的供应值得特别考虑。最近麦肯锡发布相关报告做了分析说明。

电动汽车动力系统(主要是逆变器,也包括DC-DC转换器和车载充电器)中使用的碳化硅MOSFET与硅基器件相比,具有更高的开关频率、热阻和击穿电压。这些差异有助于提高动力系统的效率(延长车辆行驶里程)和降低系统总成本(减少电池容量和热管理要求)。这些优势在电池电动汽车(BEV)所需的更高电压下得到放大,预计到2030年,大多数电动汽车都将采用这种电压。

在本文中,麦肯锡探讨了SiC制造商、汽车原始设备制造商和别的企业应如何抓住电动汽车市场预计会增长激增的内在机遇,创造价值并获得竞争优势。

从2018年到2022年的预计,2030年电动汽车在全球轻型汽车市场的份额将增长3.8倍,从约1700万辆增至6400万辆(见图1)。在许多国家,电动汽车的总拥有成本(TCO)预计将在2024年或2025年达到与内燃汽车(ICE)持平的水平,同时,作为实现净零排放目标的一部分,对电动汽车和充电基础设施采取了监管措施并进行了投资,这些都推动了这一增长。

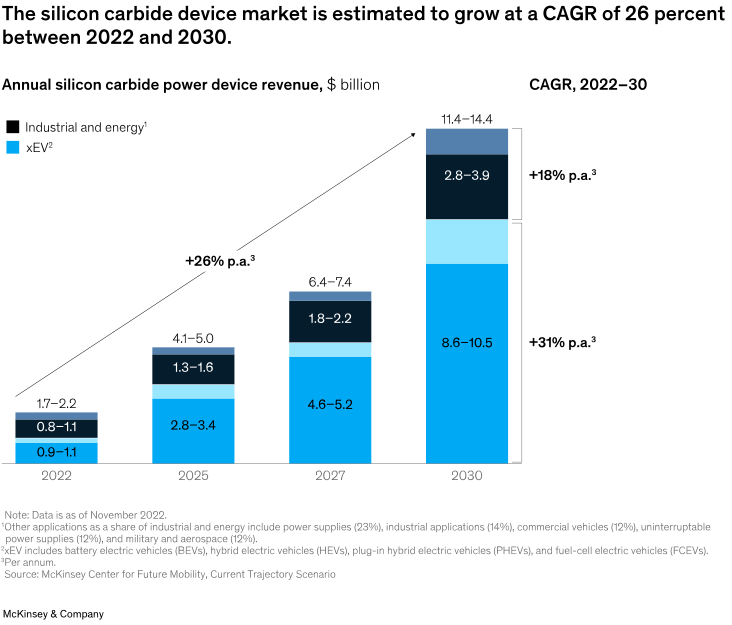

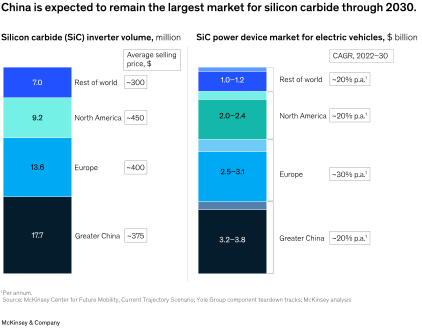

目前,SiC器件市场价值约为20亿美元,预计到2030年将达到110亿至140亿美元,年复合增长率约为26%(见图2)。鉴于电动汽车销量的激增以及碳化硅对逆变器的极高适用性,预计70%的碳化硅需求将来自电动汽车。中国是预计电动汽车需求量最大的国家,预计将占电动汽车生产对碳化硅总体需求量的40%左右。

在所有电动汽车中,BEV、混合动力电动汽车(HEV)、插电式混合动力电动汽车(PHEV)、400伏或800伏的动力系统类型决定了SiC的效益和相对使用率。根据麦肯锡的分析,到2030年,BEV预计将占电动汽车产量的75%(高于2022年的50%),而HEV和PHEV将占另外的25%。此外,麦肯锡预计到2030年,800伏动力系统的市场渗透率将超过50%(而2022年还不到5%)。因此,麦肯锡预计碳化硅器件在未来十年将迎来重大发展机遇。

目前的碳化硅市场高度集中,只有少数几家端到端的领先企业。事实上,SiC晶圆和器件市场的头部两大公司控制了大约60%至65%的SiC市场占有率(见图3)。

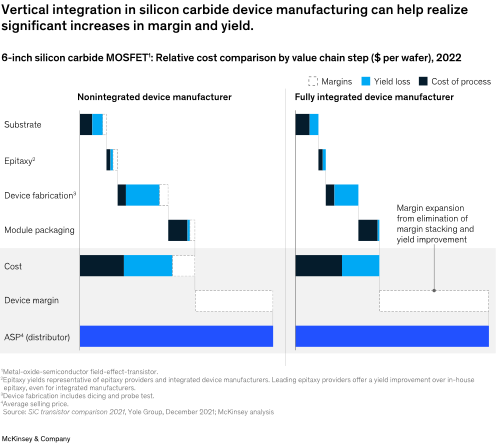

市场鼓励垂直整合,这一点从大多数整合型有突出贡献的公司的主导地位中可见一斑。根据麦肯锡的分析,SiC晶圆和器件制造的垂直整合可将产量提高5到10个百分点,利润率提高10到15个百分点,部分原因是产量损失较低,部分原因是消除了流程中每一步的利润堆叠(见图4)。通过更好地控制设计,以及晶圆和器件制造之间的闭环反馈实现更快的良率提升,以此来实现更高的良率。

从战略上讲,垂直整合的制造商还能为汽车原始设备制造商提供更强的价值主张,因为他们有更高的供应保证,这在近期供应链面临挑战的情况下有必要注意一下。同样,垂直整合还能为晶圆生产商提供对冲商品化风险的手段,如硅市场上出现的商品化。

毫不奇怪,一些领先的制造商已经通过并购和合作向纵向一体化发展。特别是,半导体设备制造商已经增加了晶圆材料制造的上游能力。这包括意法半导体收购Norstel、Onsmi收购GT Advanced Technologies,以及罗姆半导体收购SiCrystal。

根据麦肯锡的分析,预计将从生产和使用六英寸晶圆过渡到八英寸晶圆,大约在2024年或2025年开始材料普及,到2030年达到50%的市场渗透率。一旦克服了技术上的挑战,八英寸晶圆将为制造商带来毛利率方面的优势,包括减少边缘损耗、提高自动化水平,以及充分的利用硅生产的全部过程中的折旧资产。根据麦肯锡的分析预测,这一转变的毛利率效益约为五到十个百分点,具体取决于垂直整合的程度。

美国八英寸晶圆的批量生产预计将于2024年和2025年开始,届时行业领先的制造商将陆续投产。此后,八英寸晶圆的产量预计将迅速攀升,这主要是为了应对需求和价格压力(尤其是来自中端电动汽车原始设备制造商的需求和价格压力),以及向八英寸碳化硅晶圆制造转型所实现的成本节约。

麦肯锡的分析表明,由于产量较低,八英寸晶圆衬底的每平方英寸成本仍比六英寸晶圆高。不过,由于工艺产量的提高和新型芯片技术的出现,预计未来十年领先制造商的差距将缩小。例如,麦肯锡发现,与使用多线锯的传统晶片切割技术相比,激光切割技术有可能使一个单晶圆棒生产的晶片数量增加一倍以上。而氢分裂等先进的晶片切割技术能进一步提高产量。

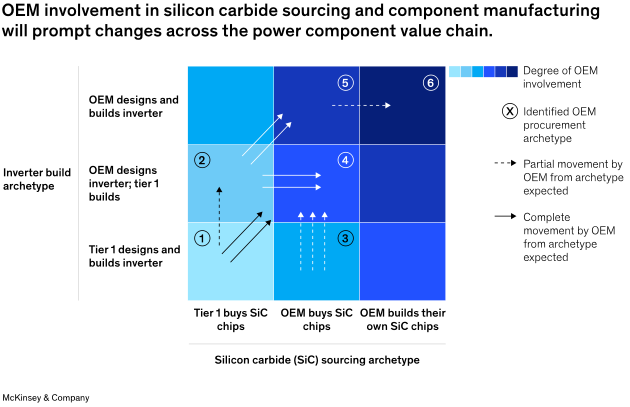

严峻的供应链挑战、地理政治学因素、向800伏汽车的过渡,以及由此带来的对SiC MOSFET需求的增加,都促使原始设备制造商最近扩大了对半导体和SiC采购的参与。鉴于近期供应链的混乱和碳化硅领域的发展,以及预期的重大技术创新,汽车原始设备制造商对基于碳化硅的电动汽车逆变器和底层碳化硅芯片采用了多种采购模式(见图5)。麦肯锡的分析表明,随着行业的成熟,OEM可能会更多地参与碳化硅的采购和逆变器的设计。这种转变还表现在SiC制造商与汽车OEM之间的合作日益增多。

碳化硅制造商与汽车OEM之间的合作伙伴关系包括长期供应协议、战略和开发合作伙伴关系,甚至包括生产设施的共同投资和合资协议。麦肯锡对占2030年BEV销量75%以上的18家汽车OEM厂商的公告进行了分析,发现12家OEM厂商(占2030年BEV销量的60%以上)已经宣布与SiC制造商建立两个或两个以上的合作伙伴关系。五家原始设备制造商(约占BEV销量的15%)宣布了一项合作伙伴关系,只有一家原始设备制造商(约占BEV销量的2%)尚未宣布与SiC制造商的合作伙伴关系。虽然本分析仅限于已宣布的合作伙伴关系,但汽车原始设备制造商通过非排他性合作伙伴关系实现供应链多样化和安全的趋势很明显(见图6)。

原始设备制造商的高度参与表明,与原始设备制造商建立深厚关系并拥有汽车专用设备能力的现有和潜在碳化硅制造商将最有能力参与该行业的发展。考虑到在展示技术能力和确保获得供应方面存在的障碍,SiC制造商在寻求确保市场占有率时,不妨尽早建立合作伙伴关系。鉴于许多供应商与原始设备制造商之间的关系具有长期性,这一点特别的重要。此外,成立时间较短的碳化硅制造商在大多数情况下要尽早与原始设备制造商建立合作伙伴关系,以实现概念验证并证明供应保证,从而将其设计到汽车平台中。麦肯锡的分析表明,原始设备制造商很可能愿意与历史较短的制造商建立多种合作伙伴关系,以开辟确保供应的新途径。

预计到2030年,中国仍将是最大的碳化硅市场(见图7),增长动力大多数来源于消费者需求和大众激发鼓励措施,如电动汽车不受车牌配额限制。根据麦肯锡的研究和分析,在中国,这一市场约有三分之一是OEM,三分之二是外国原始设备制造商。

目前,非中国碳化硅制造商供应着中国80%的晶圆市场和95%以上的器件市场。然而,麦肯锡的分析表明,出于地理政治学和供应保证的考虑,中国原始设备制造商正慢慢的变多地寻求本地供应来源。鉴于充足的产能和技术性能,预计到2030年,中国原始设备制造商将广泛转向本地供应商采购,从目前的约15%提高到约60%(见图8)。

在整个碳化硅价值链中,从设备供应到晶圆和器件制造,再到系统集成,中国企业的崛起将推动中国向本地采购的转变。中国的设备供应商已经覆盖了所有主要的碳化硅制造步骤,并已宣布投资提升产能至2027年。然而,在中国的生态系统中,尚未出现明确的供应领导者。

电动汽车的加速普及以及碳化硅在一直增长的电动汽车市场中日益重要的作用,对整个碳化硅价值链的参与者产生了根本性的影响。虽然没有通过增加市场占有率或创造价值来领先的首要战略,但要在一直在变化的碳化硅市场中占据主导地位,企业一定考虑一些因素。

定位准确的汽车原始设备制造商和一级供应商将制定与市场和同行保持一致的电动汽车和碳化硅采用计划和时间安排。由于原始设备制造商和一级供应商的合作伙伴关系是在开发过程的早期建立的,因此根据内部能力和发展的策略制定SiC逆变器与半导体供应链战略——例如,与SiC器件制造商建立共同开发合作伙伴关系,而不是更直接的供应协议——对于确保和维持合作伙伴关系非常有利。随着晶体管沟槽拓扑结构和碳化硅混合逆变器设计等技术的进步,以及价值链的一直在变化,设计一个考虑到不确定性的整体采购战略,同样会为原始设备制造商和一级供应商提供良好的服务。

制定碳化硅增长和投资战略,与电动汽车和别的市场日渐增长的碳化硅机遇保持同步,对任何处于有利地位的半导体元件制造商的前景都至关重要。通过与汽车原始设备制造商和一级供应商建立适当的合作伙伴关系进入市场同样至关重要,在技术开发、产能提升执行和成本降低方面的持续投资也是如此——尤其是在向八英寸晶圆过渡的情况下。在整个制造价值链中,包括与衬底、外延和器件相关的决策,将继续影响和左右参与者的“建设-购买-合作伙伴”决策。

理想情况下,SiC投资理论应包括对再投资和成熟时间的评估,并与市场、价值链和技术动态保持一致。对于投资者来说,重要的是要考虑随市场的成熟,哪些企业有可能成为领导者,已宣布的产能是否有可能如期投产,还有是不是有机会通过战略性选择的投资进行颠覆并创造巨大价值。

激励措施或生态系统促进因素可帮助政府支持当地对用于电动汽车和其他应用的碳化硅的需求。支持价值链和维护国家利益的国际框架可帮助支持全球供应链,同时满足本地化和供应弹性的需求。

电动汽车的采用为碳化硅价值链中的参与者带来了重大机遇。那些关注碳化硅生态系统中的趋势和机遇,并迅速建立关键能力和合作伙伴关系以支持其增长雄心的公司将有可能获得竞争优势。碳化硅价值链是动态的,具有高度的不确定性。需求环境发生了重大变化:逆变器设计和每个逆变器对MOSFET需求的变化;电动汽车需求的持续加速;价值链,包括中国的新兴企业和汽车原始设备制造商等非传统企业对SiC价值链的投资;监管态势;和技术,包括提高产量的新晶圆技术的兴起。在这种环境下,所有市场参与者都可以通过持续监测发展动态并在计划中增加灵活性来获得战略优势。

英特尔将于2023年10月26日公布2023年第三季度财务报表,上季度,尽管总营收同比下降近16%,英特尔仍超出预期。有必要注意一下的是,该公司成功阻止了两个关键业务部门的季度下滑,这可能表明该芯片制造商的潜在稳定,该芯片制造商近年来因个人电脑和笔记本电脑需求下降而面临挑战。

第二季度,英特尔报告其客户端计算部门的收入为 68 亿美元,这中间还包括个人电脑和笔记本电脑的半导体。这一数字较上年约 77 亿美元的水平一下子就下降,并显着低于该部门 2021 年超过 100 亿美元的平均季度收入。

对于第三季度的指导,英特尔在第二季度的电话会议上表示,预计第三季度每股盈利 20 美分,销售额在 $12.9B 至 $13.9B 之间,而第二季度的总收入为 $12.9B。

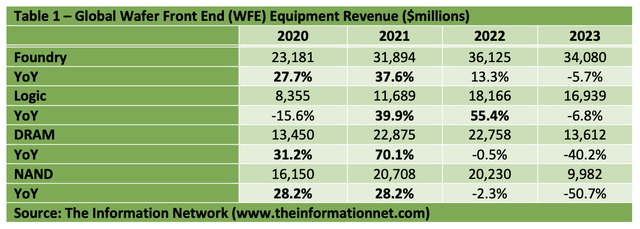

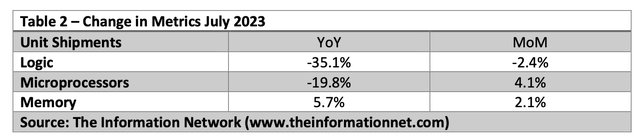

分析师认为,半导体与半导体设备的急剧下滑将导致由于资本支出过多,在表 1 中,显示了本文分析的三个部门的 WFE(晶圆前端)设备支出。资本支出由设备和晶圆厂组成,比例约为 50:50。过量的 WFE 意味着生产更多的芯片,从而增加供应并改变供需动态。在表 1 中以粗体突出显示了按年份和行业划分的过度资本支出的估计。

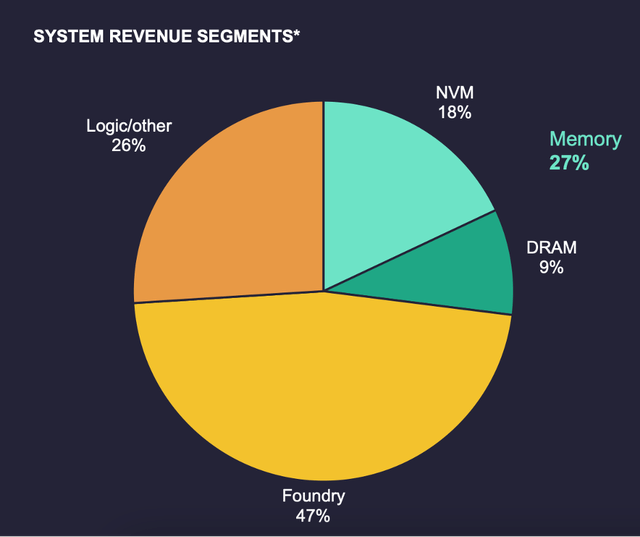

半导体设备供应商通常按半导体类型细分其销售额。例如,Lam Research 在最近一个季度对其收入进行了细分,如图 1 所示。本文对逻辑、内存和代工这三个部门进行了分析。主要关注点是逻辑芯片(以英特尔为代表),以及与内存和代工厂相比的周期性复苏。

半导体行业起步从长达一年的低迷中复苏,由于收入和利润一下子就下降,对存储市场产生了重大影响。但迄今为止,不同半导体类型和公司之间的复苏并不均衡。

例如,全球最大的存储芯片公司三星电子最近报告称,由于智能手机、个人电脑与服务器出货量的需求和云资本支出,其第三季度初步利润下降了 78%。

然而,随着全球逻辑芯片出货量开始复苏,以TSMC即台积电为首的代工行业已开始复苏。台积电早一点的时候报告称,在AI和 Android 智能手机供应链的帮助下, 9 月份的月度销售额使第三季度收入环比增长 13.7%,高于其自己的指导。

英特尔是最大的逻辑公司之一。英特尔首席执行官帕特·基辛格 (Pat Gelsinger) 在公司 2023 年第二季度财务报表电话会议上指出:

“我们看到服务器 CPU 库存消化在下半年持续存在,此外,受到近期钱包份额关注人工智能加速器而不是云中通用计算的影响。我们预计第三季度服务器 CPU 将适度下降,然后在第四季度恢复”。

“第三季度数据中心、网络和边缘市场继续面临复杂的宏观信号和库存水平上升。”

重要的是,英特尔将于 2023 年 10 月 26 日公布 2023 年第三季度收益,在电话会议之前考虑此分析中的信息很重要,因为它讨论了经济低迷以及何时可以预期公司财务情况的改善。

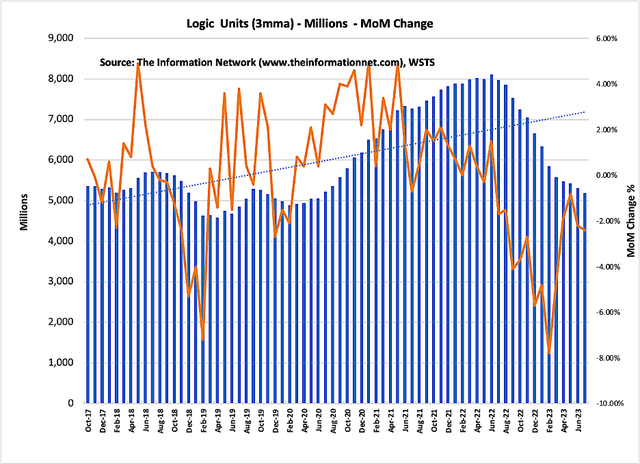

图2显示了2017年10月至2023年7月期间的逻辑出货量。从这里我们大家可以看到,2021年和2022年WFE的增加导致芯片供应量大幅增加,并在2022年6月达到顶峰。到2023年7月,图2显示尽管过去几个月环比变化一直在增加,但逻辑芯片的单位出货量仍在下降。

上表 1 中的 WFE 支出显示,与 2020 年和 2021 年相比,逻辑公司在 2021 年和 2022 年在代工和存储器方面的支出有所增加。

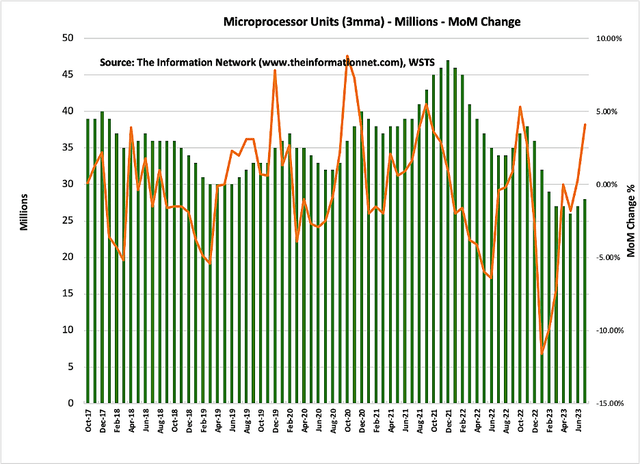

图3显示了2017年10月至2023年7月期间的微处理器出货量。从这里我们能够正常的看到,2020年和2021年WFE的增加导致芯片供应量大幅度的增加,并在2021年12月达到顶峰。截至2023年7月,图3显示微处理器芯片的单位出货量从 2023 年 6 月开始增加。微处理器芯片的出货量增长部分归因于人工智能和智能手机芯片出货量的增长。

同样,晶圆代工厂的 WFE 支出过多从 2020 年开始,早于逻辑芯片,而复苏也早于逻辑芯片开始。

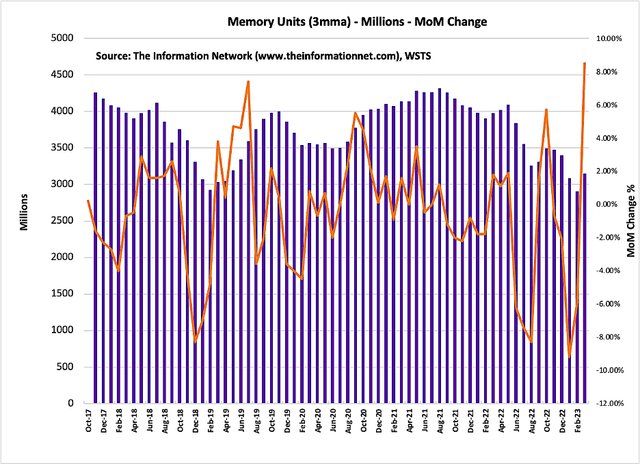

图4显示了2017年10月至2023年7月的存储出货量。从这里我们大家可以看到,2020年和2021年WFE的增加导致芯片供应量大幅增加,DRAM和NAND芯片供应量均在2021年8月达到顶峰。截至 2023 年 7 月,图 4 显示存储芯片的单位出货量从 2023 年 3 月开始增加。

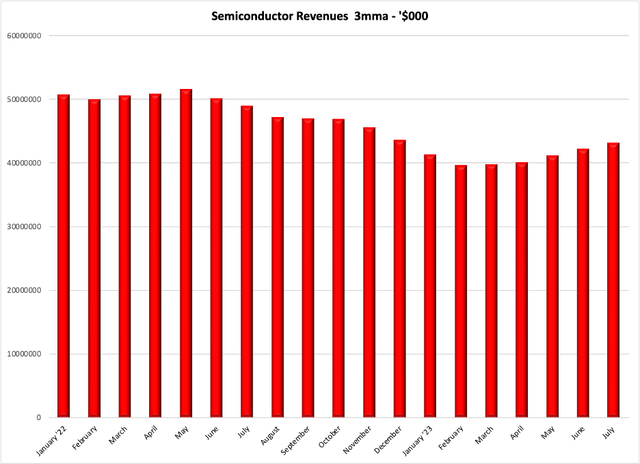

整个半导体行业(包括本文分析的三个行业之外的其他行业)的收入于 2023 年 4 月开始复苏,如图 5 所示。

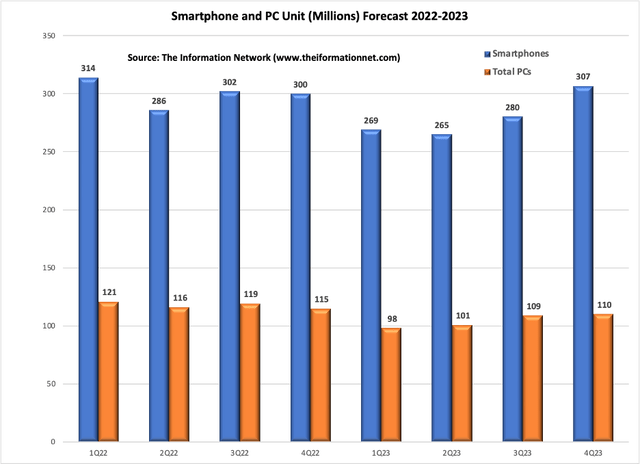

许多分析师都认为 2023 年下半年消费者相关商品(尤其是个人电脑和智能手机)将出现增长,但有一个重要的附带条件——2022 年很糟糕,但 2023 年会更糟,因为要到 2024 年才会出现复苏。

图 6 显示了 2022 年第一季度至 2024 年第四季度智能手机(蓝色条)和个人电脑(橙色条)的季度单位出货量。在这里我们能够正常的看到,出货量将在 2023 年第一季度/第二季度达到低点,并在 2023 年第三季度慢慢的出现环比正增长。

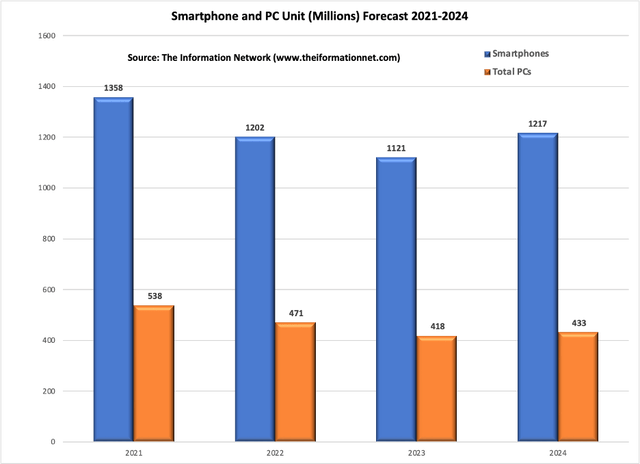

然而,图 7 显示,2022 年这些消费品的需求很糟糕,一直持续到 2023 年,同比复苏要到 2024 年才会发生。

2022 年 PC 出货量同比下降 12.4%,我预计 2023 年将再下降 11.2%,然后在 2024 年将增长 3.4%。虽然 PC 的出货量将低迷,但由于芯片供应过剩导致 DRAM 和 NAND 的廉价价格将成为智能手机的催化剂供应商为智能手机添加更多存储。

2022 年智能手机出货量同比下降 11.5%,预计 2023 年将再下降 6.7%,然后在 2024 年将增长 8.6%。虽然智能手机的出货量将低迷,但由于芯片供应过剩导致 DRAM 和 NAND 的廉价价格将成为推动智能手机出货量增长的催化剂。智能手机供应商为智能手机添加更多存储。

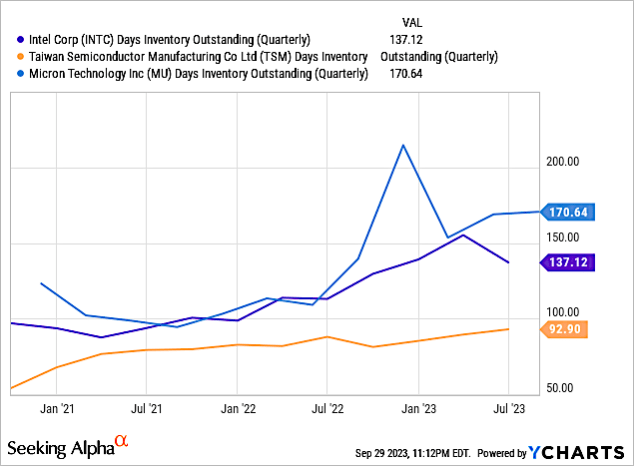

图 8 显示了过去 1 年期间英特尔(逻辑)、台积电(代工)和美光(存储)的库存天数。过去一年中,由于芯片供应继续超过需求,所有公司的平均库存天数均有所增加,而需求尚且没明显增加。

表 3 显示,基于美光较高的库存水平,过去 1 年期间库存天数平均增加了 18%。

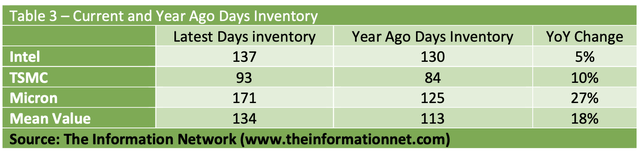

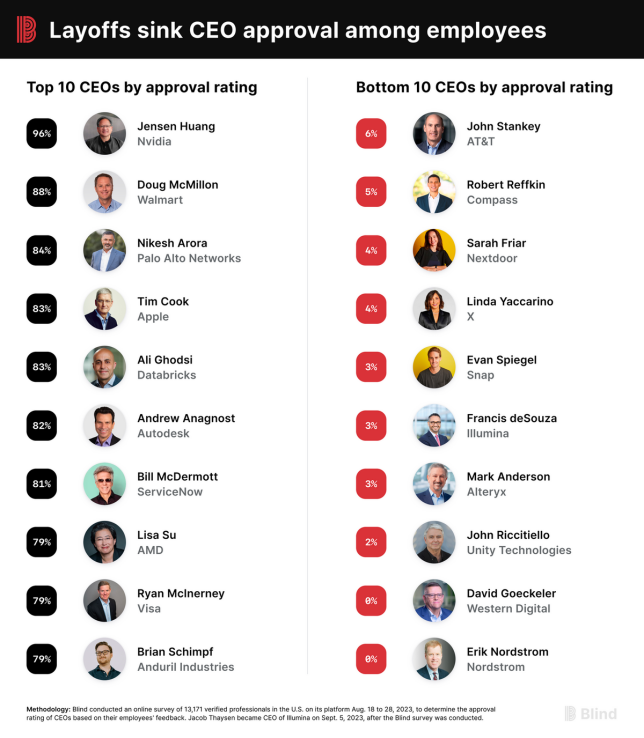

职业社交网络Blind最近进行的一项评估显示,各行业首席执行官的支持率形成了鲜明对比,大多分布在在技术和电子商务领域。来自英伟达的黄仁勋赢得了最高的赞誉,支持率高达96%。相反,西部数据的David Goeckeler却受到了最大的批评,他的不支持率高达94%(disapproval rate)。

AMD首席执行官Lisa Su得到了公司79%员工的支持,而苹果公司Tim Cook的支持率为83%。英特尔公司负责人 Pat Gelsinger得到了公司一半以上员工的支持。

研究强调了影响首席执行官评级的主要的因素,如公司业绩、员工管理和薪酬结构。像黄仁勋这样带领公司在股市上取得骄人成绩的杰出领导者,获得了大量的认可。Nvidia专注于人工智能等以未来为中心的技术,巩固了其市场地位,这对黄仁勋的领导能力产生了积极的影响,因为他早在十年前就预见到了人工智能的发展趋势。

劳动力管理是决定首席执行官受欢迎程度的重要的条件。Doug McMillon和Tim Cook等领导者通过避免大幅裁员保持了员工队伍的稳定,他们获得的好评率分别为88%和83%。相比之下,大幅裁员似乎有损Erik Nordstrom等首席执行官的声誉,他们在向众多员工发出解雇通知书后,面临着严重的不支持率。

此外,薪酬策略似乎也影响着员工对首席执行官的看法。在西部数据公司,Goeckeler的收入大大超过了普通员工,这种薪酬差异似乎助长了员工的不认同。相反,以股票为基础的薪酬能使员工大幅受益的公司往往会提高首席执行官的支持率。

总之,Blind的调查揭示了首席执行官支持率的多面性,表明了战略领导决策对专业认知的影响。调查的最终结果表明,劳动力保护、有远见的领导力和公平的薪酬结构似乎有助于提高科技和电子商务领域专业技术人员的认可度。

这项研究采纳了13171位经过验证的专业技术人员的意见,分析了103位首席执行官的表现,得出的平均支持率为32%。

产业分析机构Counterpoint Research高级分析师Ivan Lam指出,中国大陆精密制造代工厂立讯精密约占苹果手机出货量的10%,但从今年iPhone 15系列表现来看,预估立讯iPhone 15系列出货量将因苹果“倾斜”增长,承担更多手机生产任务,超过去年的水准。

苹果手机主要台系组装代工厂包括鸿海与和硕,若立讯精密承担更多苹果手机生产任务,势必会对鸿海、和硕等带来压力。

财联社报道,在iPhone 15系列中,立讯精密主要承担iPhone 15和15 Plus的生产,Pro版本相对较少。

由于今年与华为的“正面交锋”,iPhone 15系列在中国大陆市场表现较预期下降。根据Counterpoint数据,iPhone 15系列在中国大陆发售后17天的销量与iPhone 14相比下降4.5%,如果排除去年较往年晚三周发布的iPhone Plus的影响,销量降幅估计超过10%。

iPhone 15在中国大陆市场的失利还引来苹果CEO库克近期访陆,他参观四川成都太古里的苹果门店、雅安的村镇学校和茶园、浙江嘉兴的立讯精密工厂,并到北京拜访中国大陆商务部部长。

其中,库克参观立讯精密,被市场视作为立讯精密“站台”。库克还在其微博中写道“我们与立讯精密合作已有十多年,现在他们正在生产一些我们最先进的产品,包括碳中和的Apple Watch系列和iPhone 15 Pro Max等。”

尽管iPhone 15系列在中国大陆市场遇冷,15系列在海外市场需求强劲。根据Counterpoint在美国市场调查与研究的数据,该市场前九天的 iPhone 15销售多个方面数据显示销量整体增长达两位数,基础款和Pro,尤其是Pro Max机型需求表现均稳健。

iPhone 15热卖,体现在立讯精密发布的2023年度业绩预告中。立讯精密2023年净利润预计来到108亿~122亿元人民币,年增18%到23%。(来源:经济日报)

汽车巨头裁员数万人,拟关闭至少三家工厂;加快速度进行发展的芯联集成,前三季度有大变化

【热点】2024胡润百富榜发布:三位半导体人上榜;广东加快推进光芯片产业创新发展行动方案发布

【业绩】受天职国际拖累,矽电股份创业板IPO被摁下“暂停键”;万业企业成功实现三季度扭亏为盈

【扩产】消息称台积电拟收购更多群创工厂扩产先进封装;英特尔选定Navid Shahriari为工艺技术开发主管候选人

汽车巨头裁员数万人,拟关闭至少三家工厂;加快速度进行发展的芯联集成,前三季度有大变化

【热点】2024胡润百富榜发布:三位半导体人上榜;广东加快推进光芯片产业创新发展行动方案发布